期货配资公司推荐 优质红筹股长啥样?中集安瑞科:政策利好,行业景气,分钱大气

注:投诉基本信息、投诉问题为当事人在全国12315平台投诉时自行填写。

来源:市值风云

分红率创历史新高。

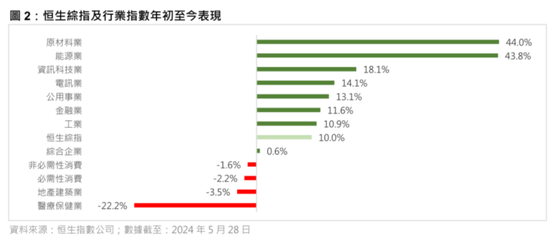

要论今年以来港股表现最好的行业,当属原材料和能源。

从恒生综合指数(“恒生综指”)的成分股来看,从今年初至5月末,原材料和能源的涨幅分别为44.0%和43.8%,几乎不分伯仲。

(来源:恒生指数公司)

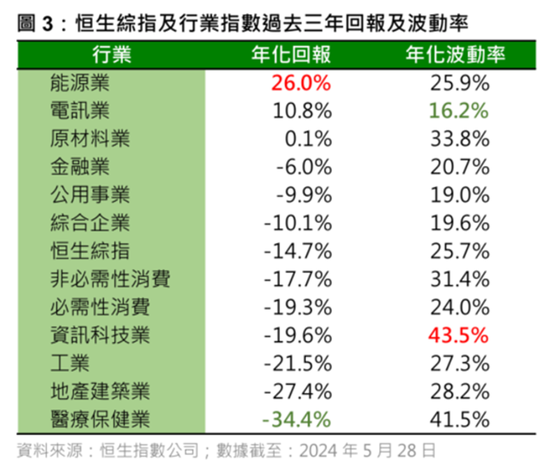

从中长期来看,能源股的表现更胜一筹,过去3年的年化回报率达26%,在各行业中排名第一,且优于恒生综指-14.7%的年化回报率。

(来源:恒生指数公司)

值得一提的是,能源股往往也是港股市场上的高分红股。

根据目前政策,内地个人投资者投资港股通的股息税率通常为20%,部分红筹股为28%。红筹股企业在分配股息时,还需缴纳10%的企业所得税。

关注港股的老铁大概都知道,今年5月,市场有传言称,港股通20%的股息税或将减免。

若上述政策落实,不再“重复征税”的高股息红筹股,将直接受益。

综上,叠加行情和政策因素,关注那些业绩确定性较高、持续派息的企业,恰逢其时。

今天,风云君要介绍的是港股能源业上市公司——中集安瑞科(03899.HK,“公司”)。

中集集团旗下第三大业务

01 能源化工食品装备版块

中集安瑞科成立于2004年,于2005年在联交所创业板上市,2006年起转主板,2012年起被纳入恒生综指能源类成分股。

公司是中集集团(02039.HK、000039.SZ,“集团”)成员之一。

集团是知名的物流装备和能源装备供应商,并且是全球集装箱制造行业的龙头,集装箱产销量自1996年起排名第一。

集团的股权较为分散,无控股股东和实控人,第一大股东为市属国资深圳资本集团,持股9.74%。

(集团股权结构,来源:市值风云App)

目前,集团共有4家上市企业,包括集团本身、公司、中集车辆(301039.SZ)、中集环科(301559.SZ)。

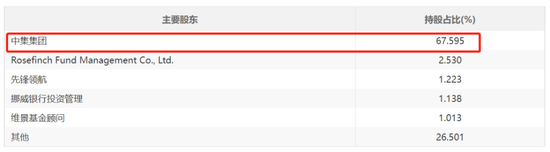

截至2023年末,集团持有公司67.60%的股权,为控股股东。公司无其他持股5%以上的大股东。

(公司股权结构,来源:东方财富Choice)

中集环科是公司于2023年10月分拆在深交所创业板上市,分拆后由公司控股76.50%,继续在公司和集团并表。

(中集环科股权结构,来源:市值风云App)

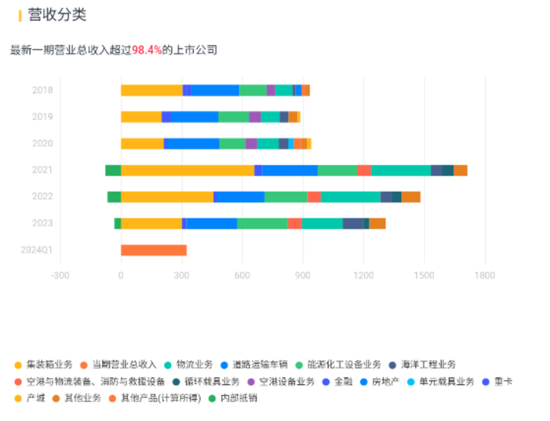

集团的业务多元化,涉及集装箱制造、道路运输车辆、能源化工及食品装备、海洋工程、物流服务、空港设备等。

(集团营收分类,来源:市值风云App)

公司在集团的定位是“能源化工食品装备版块”,即立足清洁能源、化工环境、液态食品行业,为客户提供运输、储存、加工环节的关键装备、工程服务及系统解决方案。

更直观来看:

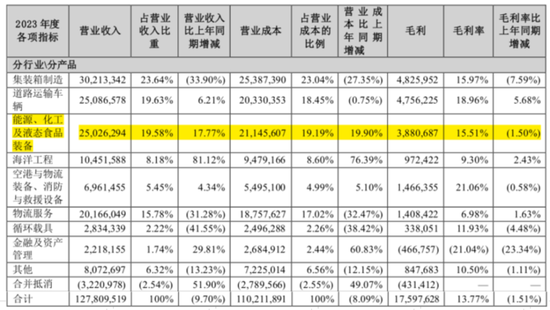

集团第三大业务“能源、化工及液态食品装备”营收250亿元,净利润8.5亿元;公司营收236亿元,净利润11.6亿元,营收及净利润分别占所属集团业务的94%、136%。

公司对集团营收贡献为18%,次于集团第一大业务“集装箱制造”的24%,以及中集车辆主导的、集团第二大业务“道路运输车辆”的20%。

(来源:集团2023年报)

02 通过收购布局业务

话说回来,公司并不是集团的“亲生子”。

公司2006年上市的名称为“安瑞科能源装备控股有限公司”,当时是国内专用燃气装备制造商,控股股东为河北民企新奥集团。

2007年,集团以11亿港元收购公司,2009年将之易名为“中集安瑞科”。

顺便一提,公司旧主新奥集团,目前旗下仍有4家上市企业,分别为新奥能源(02688.HK)、新奥股份(600803.SH)、ST智知(维权)(603869.SH)、西藏旅游(600749.SH)。

公司榜上集团后,开启了“疯狂买买买”的业务布局之路。

2008年,收购荆门宏图,进入LNG(液化天然气)、LPG(液化石油气)、CNG(压缩天然气)储运装备领域;

2011年,收购南京扬子院,继续完善能源、化工存储领域的布局;

2012年,收购德国老牌企业Ziemann,提升液体食品领域工程总包能力;

2015年,并购四川金科深冷和辽宁哈深冷,进入天然气处理加工领域;

2019年,收购北美精酿啤酒工程设计和装备制造商DME,进军精酿啤酒领域。

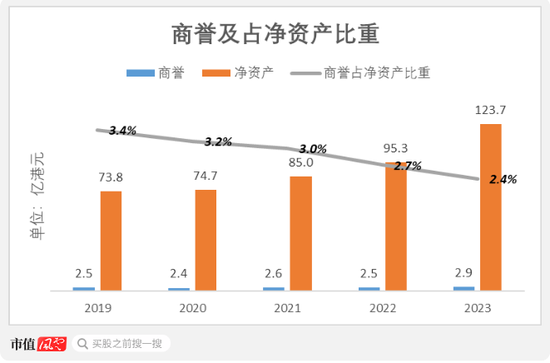

不过,公司商誉水平较低。截至2023年末,商誉2.9亿港元,占净资产比重为2.4%,且占比随着净资产规模增长呈下降趋势。

(制图:市值风云App)

据披露,公司在多个细分领域名列前茅:

LNG低温罐箱、低温液体运输半挂车、中压气体罐车国内市场占有率居第一;

高压长管拖车产销量居全球产量第一;

占中国低温工程储罐设计70%以上的市场份额;

ISO罐箱产销量居世界第一。

核心业务进入高景气期

从过去10年来看,公司营收起伏跌宕,近3年处于高增长区间。

2021-2023年,公司营收自184亿元增至236亿元,其中2021年和2023年增速较高,分别同比增50%和21%。

(制图:市值风云App)

公司业务是向能源、化工、液态食品三个行业的客户销售运输、储存及加工装备。

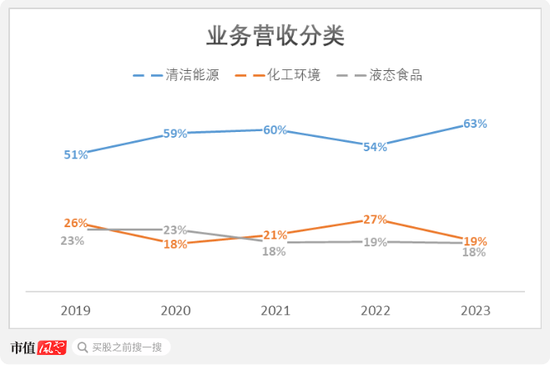

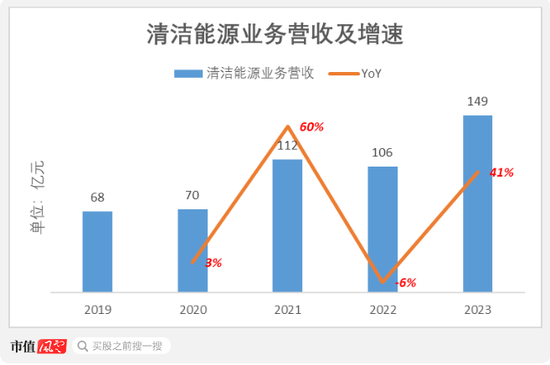

其中,清洁能源业务一直是核心,营收贡献过半;化工环境业务、液态食品业务的营收贡献不相上下。

2023年,清洁能源、化工环境、液态食品分别占营收的63%、19%和18%。

(制图:市值风云App)

01 清洁能源:表现优于行业整体

公司的清洁能源业务,主要为天然气产业链提供关键装备和工程服务,覆盖上游生产加工、中游储存运输、下游终端应用环节。

(来源:公司2023年报)

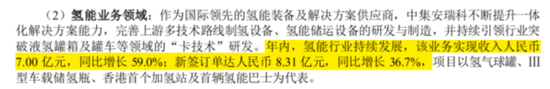

值得注意的是,公司也布局了氢能产业链,但营收规模仍然较小。

2023年,公司的氢能业务营收7亿元,同比增59%。相比之下,包括氢能在内整个清洁能源业务,长期以来营收规模在百亿元以上。

(来源:集团2023年报)

天然气包括LNG、LPG、CNG等,以LNG为主导。

在LNG方面,公司主要提供水运交通工具,如中小型LNG运输船、LNG加注船;以及配套陆运交通工具的LNG调峰储罐、LNG罐箱、LNG车用瓶等。

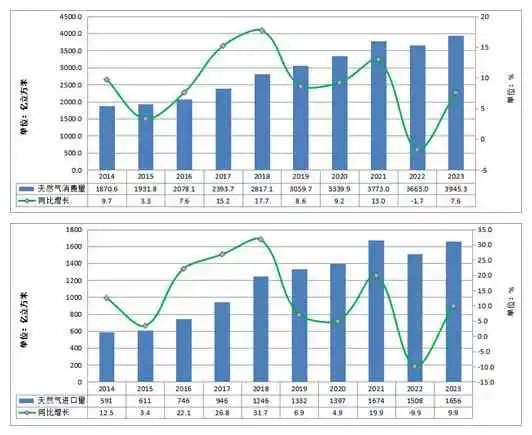

对于公司所处行业,天然气表观消费量和进口量是重要的景气度指标。

前一指标很好理解。至于后一个指标,原因是当国际天然气价格走低,国内天然气进口量将显著增加,并带动对天然气储运设备的需求。

从天然气行业来看:

2021年,我国工业、制造业恢复势头良好,加之碳中和背景下“煤改气”进程提速,国内天然气表观消费量和进口量均出现了疫情期间的最高增长率。

而在2022年,在国内疫情防控措施严格,以及国际高气价的两大因素叠加下,国内天然气表观消费量同比跌1.7%,为过去20年来首次出现下跌;进口量同比跌9.9%,为过去7年首次下跌。

2023年,随着疫情结束经济回暖,国内天然气消费和进口量双双恢复正增长。

(来源:北极星能源网)

公司营收变动趋势符合天然气行情,但具体增速表现优于行业整体。

2021-2023年,公司营收从112亿元整体增至149亿元,其中2022年同比跌6%,2021年和2023年分别同比增60%和41%。

(制图:市值风云App)

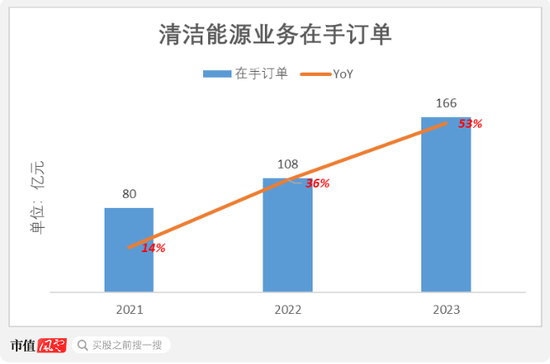

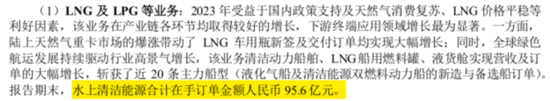

在手订单量,是更直观的先行性指标。截至2023年末,公司清洁能源业务订单量166亿元,同比增53%,绝对金额和增速均创历史新高。

(制图:市值风云App)

结合集团披露,在手订单中,有96亿元、对应金额占比58%来自水上清洁能源,即销售LNG船型。

(来源:集团2023年报)

据披露,这部分订单主要是受到全球航运业脱碳的推动。在风云君看来,航运业脱碳也是中长期内确定性较高的趋势。

根据国际海事组织IMO早在2008年的设定,全球航运业的二氧化碳排放量应达到在2030年减少40%,2050年减少70%的目标。

据ClarksonsResearch数据显示,2023年,全球新造船舶中,使用清洁能源的吨位占比为45%,其中LNG仍为占据最大份额的替代燃料。

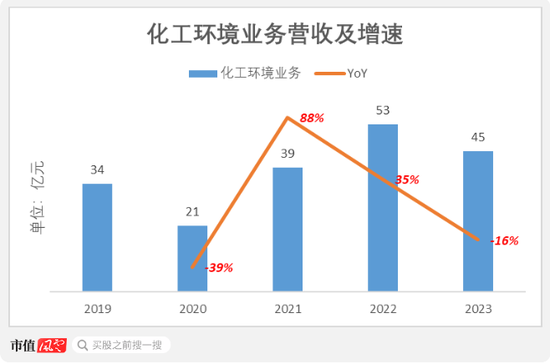

02 化工环境:处于周期性低谷

公司的化工环境业务,主要是制造和销售用于储运工业化学品的罐式集装箱,并提供维修、清洗、翻新等后市场服务。

中国是全球最大的化学品生产和消费国,罐式集装箱在液态、气态、粉末类货物的储运领域,尤其是在危险化学品的多式联运方面发挥着重要作用。

该业务即在深交所创业板上市的中集环科,后者是罐式集装箱的全球龙头。

目前,中集环科在市值风云App的吾股排名为1488名,不算出挑,且最新排名较2023年的567名大幅下滑。

(来源:市值风云App)

近年来,该业务营收大起大落,2020年同比跌39%,2021年同比增88%,此后成长性放缓明显。

2023年,该业务营收45亿元,同比跌16%,是唯一负增长的业务。

(制图:市值风云App)

罐式集装箱作为集装箱行业的细分产品之一,该业务业绩与集团有着较高的趋同性。

2021年,集团业绩亮眼,营收和净利润均创下历史新高,分别为1637亿元和67亿元。

(集团业绩,来源:市值风云App)

原因要追溯至2020年的疫情爆发初期,海运供应链严重受阻,集装箱周转率大幅下滑“一箱难求”成为年内常态。

2021年,集团在全球集装箱紧缺时全力提产,助力中国“稳外贸”、保障出口用箱需求,集装箱产销量创历史同期最高水平。

而在2022年,随着港口和供应链拥堵的逐步改善,集装箱行业开始回归正常化。2023年,全球经济放缓直接打击了海运需求,集装箱面临冗余。

从目前来看,该业务仍未走出周期性低谷。据披露,2024年一季度,该业务营收5.6亿元,继续同比跌59%。

(来源:公司2024年一季度公告)

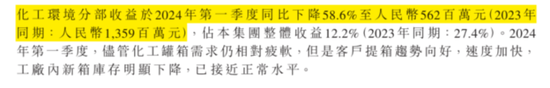

03 液态食品:较为平稳

公司的液态食品装备业务,主要是为啤酒在内的液态食品行业提供交钥匙工程(Turn-key)服务。

交钥匙,是工程建造中的一种承包模式。

与大家较熟知的EPC模式相比,交钥匙模式下,承包商的职责更全面。业主在建造过程中极少介入,只需等待承包商将“钥匙”依合同完整地“交”给自己,再开始经营项目。

公司该业务的布局,从集团注入资产起步,然后通过对外并购扩张。

2007年,集团收购了全球知名啤酒酿造交钥匙工程品牌Holvrieka,然后注入公司;

2012年,公司收购德国啤酒交钥匙工程品牌Ziemann;

2019年,公司收购北美精酿啤酒工程设计和装备制造商DME。

相比前两大业务受行业周期性影响波动明显,该业务的营收增速较为稳定,2023年营收43亿元,同比增19%,过去5年的CAGR为15%。

(制图:市值风云App)

进入高分红时期

01 分红率创新高

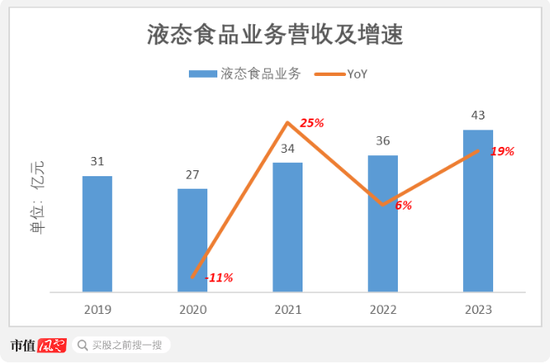

从过去10年来看,公司整体毛利率呈现下滑趋势,且近3年波动较大。

2023年,整体毛利率为15.7%,较上年同期跌1.7个百分点,较2014年则跌3.1个百分点。

(制图:市值风云App)

原因主要是核心的清洁能源业务的营收占比提升,整体毛利率随之下滑。清洁能源一直是公司毛利率最低的业务,且与其他两个业务的毛利率差距较大。

以2023年为例,清洁能源、化工环境、液体食品的毛利率分别为12.8%、21.0%、20.7%。

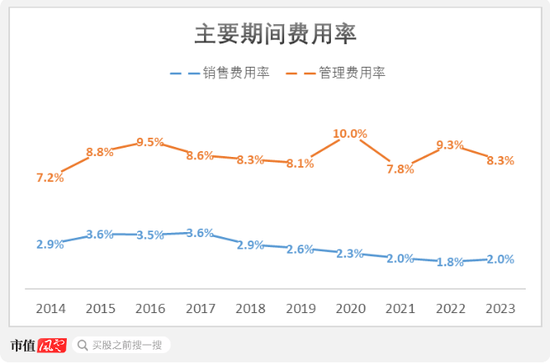

从长期来看,公司的主要期间费用率则总体控制得当。

2023年,公司管理费用率8.3%,较2014年上升1.1个百分点;同年,销售费用率2.0%,较2014年下跌0.8个百分点。

(制图:市值风云App)

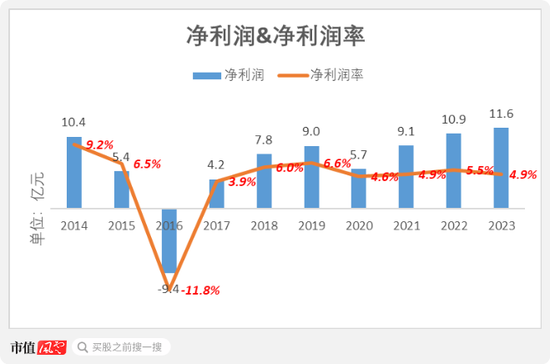

公司有着持续的盈利历史。

2023年,公司净利润11.6亿元,对应净利润率4.9%,较2014年的9.2%下降4.3个百分点,主要是毛利率下降所致。

(制图:市值风云App)

此外,公司在2016年发生了近10年来的唯一一次净亏损,则是由于当年终止收购南通太平洋而计提大幅拨备的影响,与经营层面无关。

公司身跨能源、化工两大周期性行业,分红也呈现一定的周期性特点,即业绩好的时候多分红、业绩差则少分。

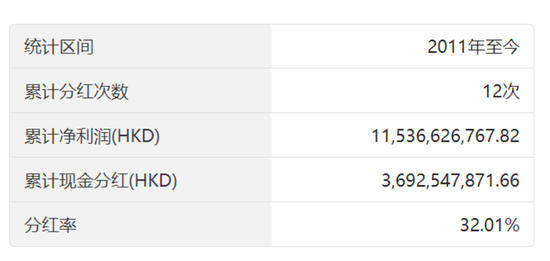

据统计,2011年以来,公司累计分红12次,即仅在净亏损的2016年未分红,其余年份均有分红,累计现金分红115亿港元,占同期净利润的32%。

(来源:东方财富Choice)

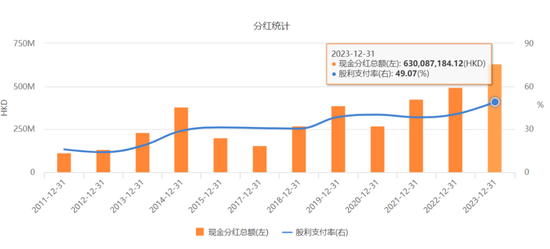

近年来,随着公司核心的能源业务进入高景气度,分红明显水涨船高。

2023年,公司股息支付率为49%,创下新高,而2021年和2022年分别为38%和41%。

(来源:东方财富Choice)

02 ROE在集团内部第一梯队

截至2023年末,公司账面上的现金和现金等价物为70亿元,加上定期及受限制银行存款12亿元,再扣除银行贷款4.8亿元,以及可换股债券14.5亿元,还有约63亿元的净现金。

截至2024年6月末,公司市值160亿港元,对应约149亿元人民币,即市值四成以上都是现金,安全垫不算低。

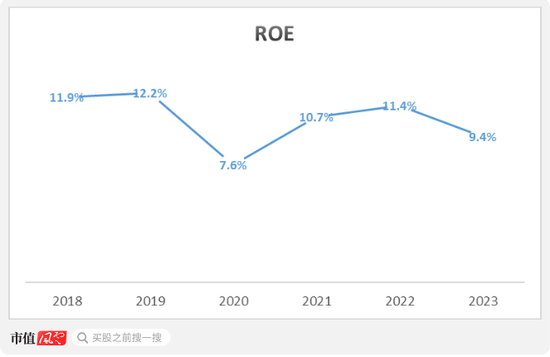

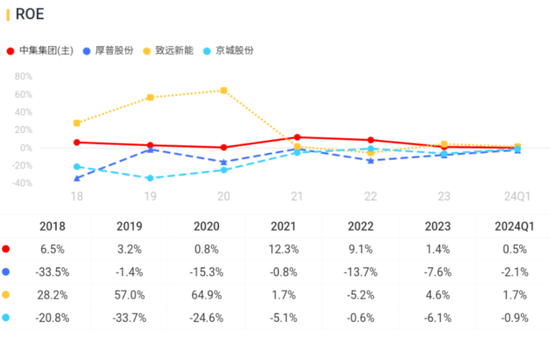

公司2023年的ROE为9.4%,自2018年起呈现小幅下滑,但仍高于集团的1.4%,以及其他LNG储运及终端应用设备上市企业,如致远新能(300985.SZ)的4.6%、厚普股份(300471.SZ)的-7.6%、京城股份(600860.SH)的-6.1%。

(制图:市值风云App)

此外,长期以来,公司的ROE也较为稳定,不像致远新能那样大起大落,也优于常年净亏损的厚普股份和京城股份。

(来源:市值风云App)

公司目前的PB为1.29,自2021年下半年以来有所回落。

(来源:东方财富Choice)

在风云君看来,公司算得上港股优质标的。

公司的核心业务清洁能源,近年来进入高景气度时期,且预期持续。第二大化工环境业绩较逊色,但主要是受海运和集装箱行业的周期性影响,无需过于苛责。

此外,若传言中的政策利好落实,公司作为高分红红筹股也将受益。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。 海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:杨红卜 期货配资公司推荐

版权声明: 本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容,一经查实,本站将立刻删除。